Capital Social no Simples Nacional: Quais são os Riscos?

O Simples Nacional é uma excelente opção para pequenos e médios empreendedores, oferecendo vantagens tributárias e simplificação nos pagamentos de impostos. No entanto, a definição do capital social exige atenção, pois valores incompatíveis com a realidade da empresa podem gerar problemas fiscais.

O Que é o Capital Social?

O capital social representa o montante inicial investido pelos sócios para viabilizar a operação da empresa. Ele deve refletir de maneira equilibrada os ativos, passivos e a capacidade financeira do negócio.

O Perigo da Distribuição de Lucros Sem Planejamento

Um dos principais riscos para empresas enquadradas no Simples Nacional é a distribuição de lucros sem um planejamento adequado.

“Uma empresa que foi constituída com um capital social de R$ 1.000, mas tem um faturamento anual de R$ 1 milhão, pode chamar atenção da Administração Fiscal.”

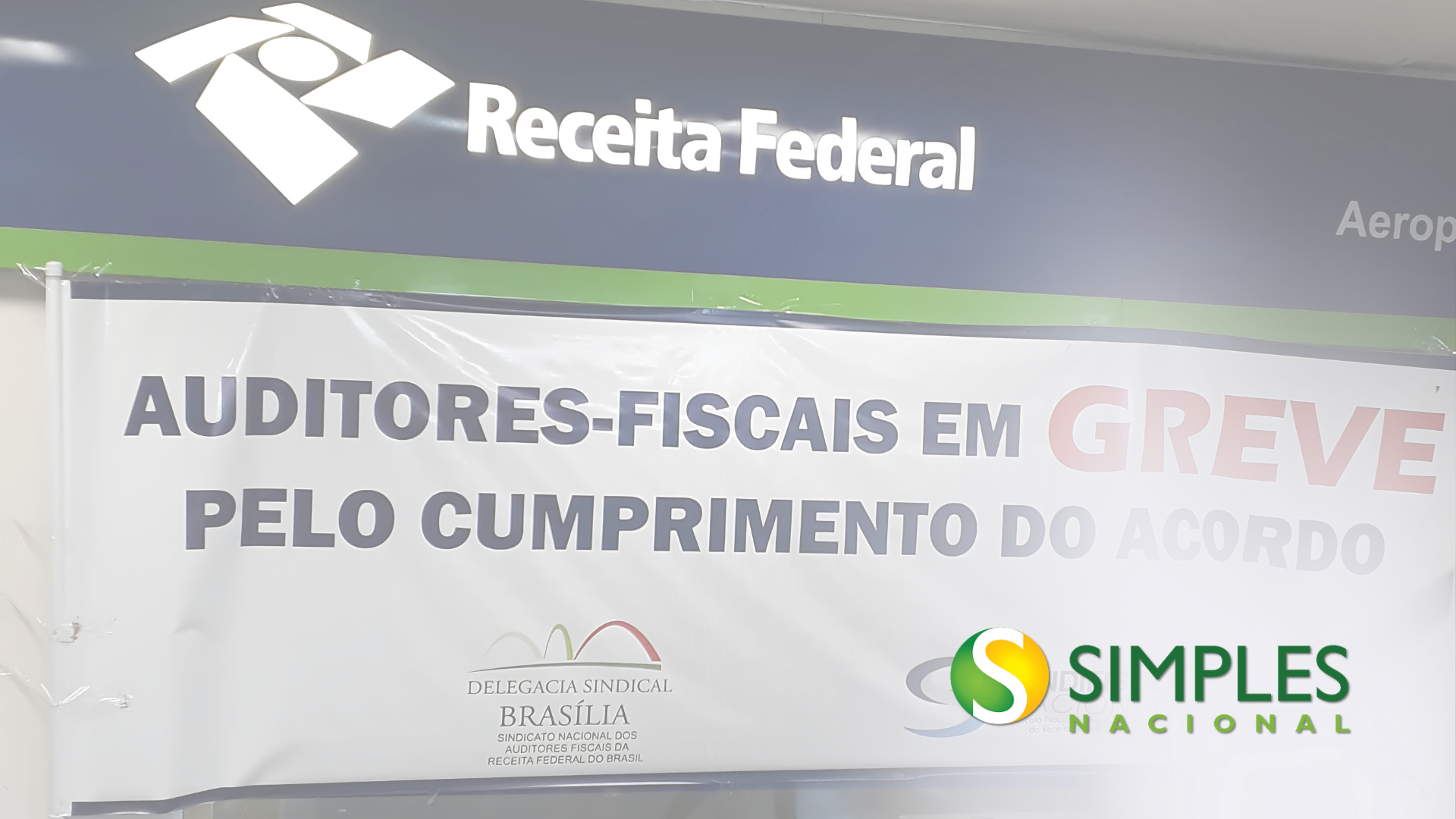

Isso acontece porque a Receita Federal pode interpretar essa situação como uma possível omissão de receita, levando a fiscalizações e questionamentos sobre a origem dos valores.

Exemplo prático:

Se uma empresa com capital social de apenas R$ 1.000 fatura altos valores mensais sem uma justificativa clara, pode ser necessário comprovar a origem desses recursos para evitar multas e penalidades.

O Simples Nacional Não Exime a Empresa de Organizar o Capital Social

Embora o Simples Nacional ofereça isenção de impostos sobre distribuição de lucros, isso não significa que a empresa pode desconsiderar a estruturação financeira adequada.

“Se você percebe que há uma disparidade grande entre o capital social e o faturamento, é essencial ajustar esses valores com o apoio de um contador.”

A regularização do capital social evita problemas com a Receita Federal e assegura um balanço empresarial mais transparente.

Como Ajustar o Capital Social de Forma Correta?

- Reavalie o capital inicial: Se o capital social for muito baixo em relação ao faturamento, ajuste-o conforme a realidade da empresa.

2. Consulte um contador: Esse profissional pode ajudar a regularizar o contrato social e garantir que os valores declarados estejam alinhados com as operações reais da empresa.

3. Mantenha os registros contábeis organizados: Ter documentação clara sobre os investimentos iniciais, receitas e despesas facilita eventuais comprovações para a Receita Federal.

4 . Evite distribuições de lucro exageradas: O pagamento de dividendos deve ser proporcional ao capital social e às condições financeiras da empresa.

Conclusão

Definir um capital social coerente com a realidade financeira da empresa é fundamental para evitar riscos fiscais. O Simples Nacional oferece diversas vantagens, mas não exime o empresário de organizar sua estrutura financeira corretamente.

Se precisar de orientação, busque um contador de confiança para garantir que sua empresa esteja em conformidade com as exigências da Receita Federal.

Use Inteligencia Artificial para deixar a gestão do Simples Nacional rápida, fácil e segura!

Últimas notícias